Han pasado ocho meses desde que el Real Decreto Ley 13/2022 estableció las nuevas bases mínimas de cotización para los trabajadores por cuenta propia, instaurando un sistema de tramos que determina las bases de cotización y las cuotas de cada trabajador autónomo en función de sus rendimientos netos. Esta ordenación, que será una transición hacia el modelo definitivo de cotizaciones por ingresos reales que funcionará en 2032, sigue generando dudas entre nuestros clientes. Con este post, pretendemos responderlas.

Reducción progresiva de la cuota mínima

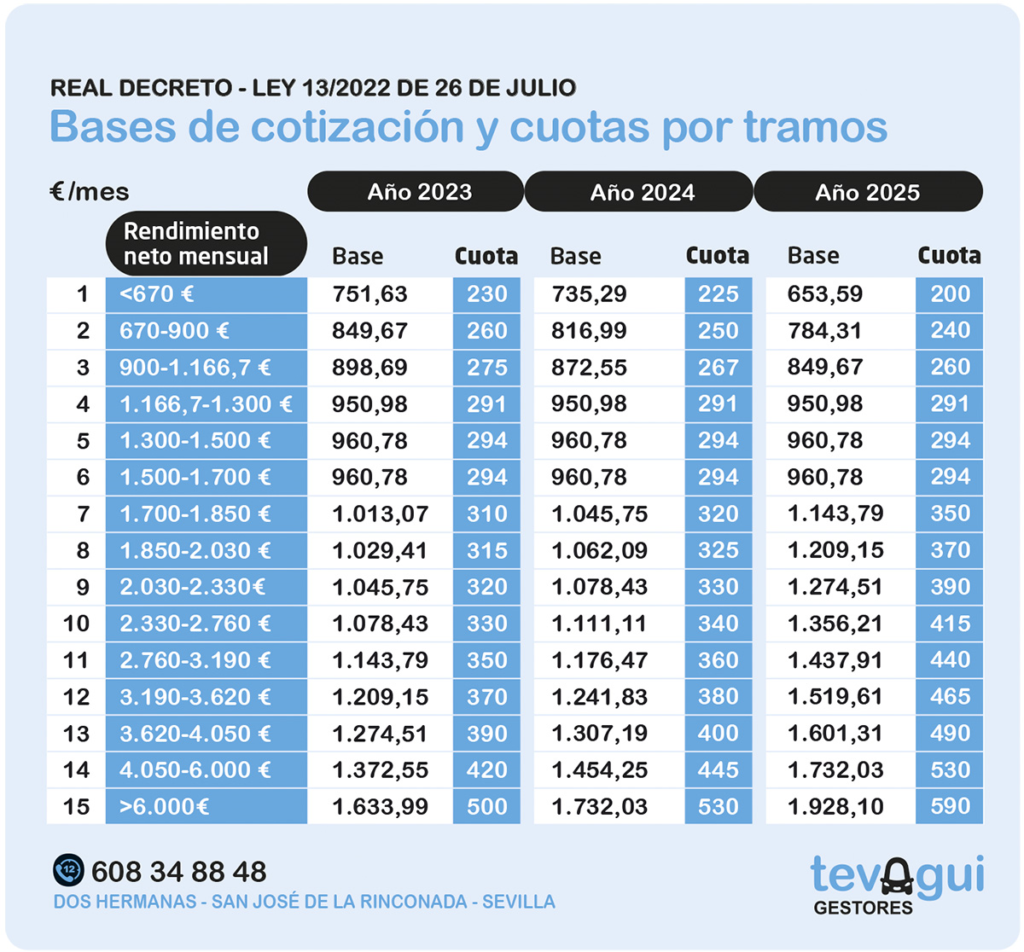

Como detallamos en la siguiente tabla, son un total de 15 los tramos de cotización, que pueden resumirse del siguiente modo:

- Hasta 1.300 € mensuales de ingresos netos o reales (ingresos menos gastos), la cuota de autónomo a pagar se reducirá desde los 230 euros al mes, en 2023, a los 200 euros, en 2025.

- Para los autónomos que cobren entre 1.301 € y 1.700 € al mes, la cuota será la misma durante 2023, 2024 y 2025.

- A partir de los 1.701 € mensuales, la cuota aumenta cada año.

A pesar de estar publicadas, estas cuotas propuestas, tal y como especifica el Real Decreto, podrían modificarse con la Ley de Presupuestos Generales del Estado para los años 2024 y 2025. Los importes definitivos para cada año se conocerán durante el mes de diciembre anterior.

¿Qué sucede con los autónomos societarios?

Aún se desconocen las cuotas mínimas que tendrán los autónomos societarios en 2024 y 2025. Para 2023 se ha establecido una base mínima de cotización de 1.000 euros mensuales, correspondiéndole una cuota de 310 euros al mes. En 2024 y 2023, según Laura Gómez Lima, vicesecretaria general de la Federación Nacional de Asociaciones de Trabajadores Autónomos (ATA), la base de cotización quedará definida en los Presupuestos Generales del Estado. Cotizando, igualmente, por una base mínima de 1.000 euros, la cuota mensual sería de 320, en 2024, y 350 euros, en 2025.

Otros cambios adicionales

Junto a la obligatoriedad de cotizar según los ingresos, el Real Decreto Ley 13/2022 introdujo, además, las siguientes novedades:

- Seguridad Social y Hacienda cruzan ya datos para conocer los ingresos reales de los trabajadores autónomos. Si un año se ha cotizado por encima de los ingresos reales, la Seguridad Social devolverá la diferencia y viceversa: si se ha cotizado por debajo, habrá que abonar la diferencia.

- Posibilidad de deducirse de manera genérica un 7% de los gastos (un 3% en el caso de los autónomos societarios).

- Desaparece el tope en las cotizaciones para los autónomos con más de 47 años, que ingresarán por sus ingresos reales, igual que el resto de los trabajadores por cuenta propia.

- Los autónomos que coticen por una base superior en diciembre de 2022, podrán seguir cotizando por esa base en 2023, aunque sus ingresos estén por debajo.

- El cese de actividad, el paro del autónomo, podrá ser también parcial, es decir, se podrá compatibilizar la actividad con el paro del autónomo cuando la facturación haya caído un 75 % o más durante dos trimestres.

Fechas en las que modificar la cuota y la base

No todos los meses son iguales para un autónomo, por ello, la cuota, al igual que la previsión de ingresos, se puede modificar hasta 6 veces a lo largo del año. Eso sí, no podrá hacerse en cualquier momento, ha de solicitarse en cualquiera de estas fechas:

- Del 1 de Enero al 28 de Febrero: la cuota cambia a partir del 1 de Marzo.

- Del 1 de Marzo al 30 de Abril: la cuota cambia a partir del 1 de Mayo.

- Del 1 de Mayo al 30 de Junio: la cuota cambia a partir del 1 de Julio.

- Del 1 de Julio al 31 de Agosto: la cuota cambia a partir del 1 de Septiembre.

- Del 1 de Septiembre al 31 de Octubre: la cuota cambia a partir del 1 de Noviembre.

- Del 1 de Noviembre al 31 de Diciembre: la cuota cambia a partir del 1 de Enero de 2024.

¿Y si la cuota que he escogido no se corresponde con mis rendimientos anuales?

Este sistema exige estar pendiente de las oscilaciones de los ingresos, para ver si las cotizaciones se adaptan a la realidad de los rendimientos, y notificar los cambios según proceda. Según explica TGSS en su web, las bases mensuales escogidas cada año tendrán un carácter provisional hasta que se realice la regularización anual de la cotización. Cuando finalice el año natural, la Tesorería General de la Seguridad Social contrastará los datos sobre los rendimientos anuales con Hacienda. Si la cuota que se ha escogido es inferior a los rendimientos comunicados, la Seguridad Social comunicará la cuantía de la diferencia, que tendrá que pagarse antes del último día del mes siguiente al que se haya recibido la notificación. Si la cotización ha sido superior a lo que correspondería por los rendimientos anuales, la Seguridad Social devolvería la diferencia antes del 30 de abril del ejercicio siguiente. Como aún no ha pasado un año desde su implantación, será necesario esperar a que este termine para comprobar cómo se lleva a cabo.

¿Qué opinas sobre este nuevo sistema de cotización? Déjanos un comentario en el blog, nos encantará conocer tu experiencia. ¡Gracias!